易车研究院发布工薪车市洞察报告(2024版) :二手车加速“卷死”入门品牌

2023年中国人均可支配收入不足4万元人民币,中国社会仍由工薪阶层主导,中国车市仍属于典型的工薪车市,研究工薪购车用户仍是广大车企的核心课题;

为更好赋能车企、经销商等易车的广大客户,易车研究院基于自身数据优势,尝试撰写《工薪车市洞察报告》,内容不足之处大家多指点与批评;

本报告的研究数据以易车研究院的线上调研为主,2023年的总样本量超过6万份,以易车大数据和易车研究院的线下调研数据为参考,2023年的线下调研样本量超1万份;

易车研究院的用户细分系列洞察报告,只含新车市场,不含二手车市场,大家在阅读时要辩证看待调研数据,诸如新车市场的青年用户的减少,不等于整体购车青年的减少,目前越来越多的青年正涌入二手车市场。

近十年(2014-2023年),中国居民的人均可支配收入由2.02万元升至3.92万元,基于此如按三口之家推算,中国家庭的可支配收入由6.06万元升至11.76万元。持续提升的收入,助推部分中国家庭升级为中产家庭,其中大城家庭的中产化会更显著。由于社会结构影响着车市结构,近十年中国居民不断提升的收入,部分导致了中国车市的工薪占比由70%的高位降至54.87%,工薪车市离跌破50%之失去主体地位的节点仅剩一步之遥。期间工薪车市的销量高峰出现在2017年,达到1651万辆,之后快速下滑,2023年跌至1186万辆;

虽然中国工薪车市在不断萎缩,但2023年1186万辆的市场规模,仍能比肩欧盟车市,且仅次于美国车市,中国工薪车市仍是全球最大细分车市,在全球地位举足轻重。大众、丰田等全球车企如能持续夯实在中国工薪车市的地位,有利于保持在全球车市的领先地位,比亚迪、吉利等本土车企如能在中国工薪车市快速脱颖而出,有利于挑战大众、丰田在全球车市的领先地位。

2014-2023年,中国居民收入的不断提升,促使中国车市的内部结构发生积极变化,工薪与中产的占比此消彼长,后者由不足30%到突破40%,助推中国车市消费升级,为车企创造了更大的盈利空间。除此之外,工薪用户涌入二手车市场也是导致中国工薪车市不断萎缩的关键原因。2019-2023年,中国工薪购车用户选购二手车的占比达到50%的高位,即两个购车用户,就有一个选购了二手车。同期,意向选购二手车的占比由33.98%持续升至45.75%,也快速逼近50%了;

近几年,中国工薪用户选购二手车的持续增多,与选购新车比例接近平分秋色的水平,不仅揭秘了中国车市“卷”的根源,与解释了大众、日产、通用、吉利、长城、长安等聚焦中国工薪车市的车企目前步履艰难的深层次原因,而且对上述车企提出了更严峻、更具体的挑战,朗逸、轩逸、哈弗H6、帝豪等新车如何对抗二手车?车企在积极对抗二手车的过程中如何维持与提升自身的利润率?

目前,吉利、比亚迪、长城等车企之间的PK已是轻车熟路,但上述车企能否卷过二手车?

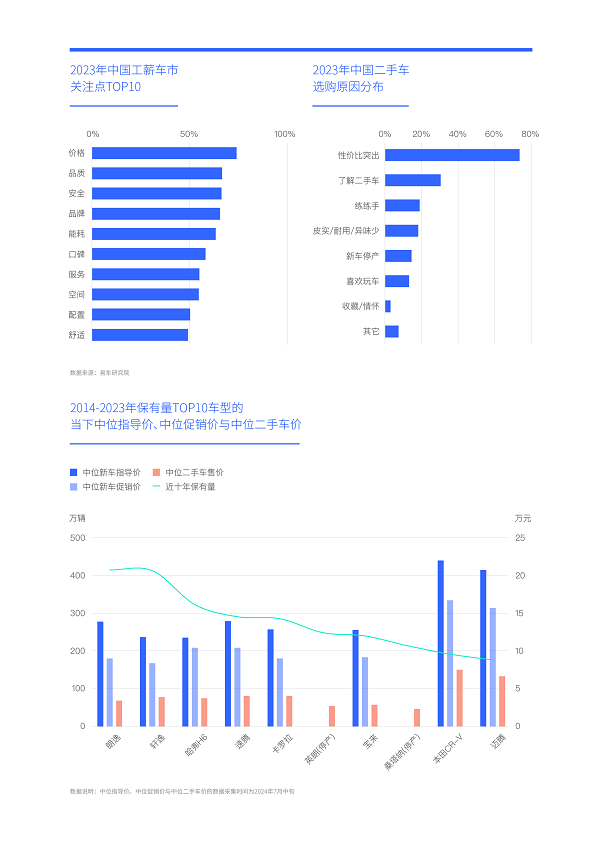

2023年工薪车市最关注的是价格,占比高达74.04%,其次是品质、安全,分别为66.65%和66.39%。由于价格、品质与安全都排在前列且是性价比的核心组成要素,说明工薪车市的购车用户最关注的就是性价比。对比新车用户,二手车用户对性价比更关注,2023年二手车选购原因高度聚焦性价比,占比高达73.60%,远高于了解二手车、练练手等因素,后两者的占比分别大幅降至30.40%和19%;

过去十年(2014-2023年),朗逸、轩逸、哈弗H6等主打性价比的热销车型,都积累了巨大的保有量,三者分别高达414万辆、412万辆和322万辆。截至2024上半年,上述不少车型都陆陆续续涌入了二手车市场,且二手车的整体售价远低于自身的新车指导价与促销价,如上述新车目前的核心卖点仍聚焦“性价比”,以及新车特征与过去改款或换代大同小异,其大概率会被自己曾经卖出的大量二手车按在地上疯狂摩擦。那些越号称自身品质突出的车型,越有可能被自身的二手车按在地上疯狂摩擦;

车型之所以在七八年,甚至五六年的周期,就要进行大升级与大换代,就是为了避免与自身二手车发生严重冲突。新车通过引入新技术、新设计等,构建起新的差异化竞争优势,确保自身“高售价”的合理性。截至2024上半年,2008年上市的大众朗逸,2012年上市的日产轩逸,2011年上市的哈弗H6,在中国车市都摸爬滚打十多年了,期间除了不断“优化配置”与小改款外,鲜有大升级与大换代。

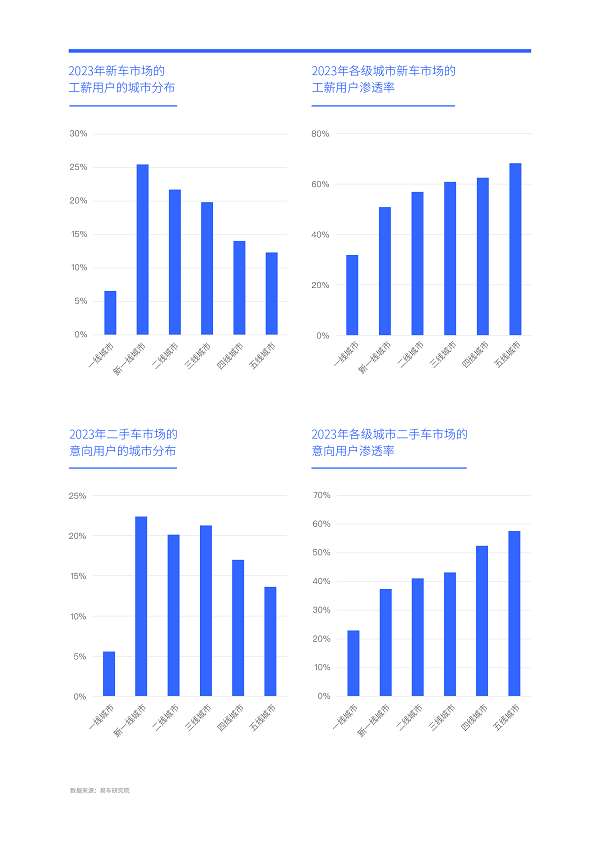

2023年,工薪车市集中新一线、二线和三线之制造业发达的中型与中大型城市,但渗透率随着城市级别的降低而提升,三四五线之小城车市的工薪占比都超过了60%;同期,二手车意向用户也集中新一线、二线和三线之制造业发达的中型与中大型城市,在三四五线之小城也有高渗透率;

对性价比更敏感的三四五线之小城车市,原本是广大中国品牌和海外普通品牌“市场下沉战略”的重点,但近几年更具性价比的二手车的不断涌入,对广大车企的“市场下沉战略”形成较大冲击。日后一旦二手车成为小城用户的首选产品,广大小车企和入门品牌将会被“釜底抽薪”,主流车企的“市场下沉战略”也会遭遇重创;

2020年之前,五菱被认为是最下沉的品牌,理论上最有可能遭遇二手车的挤压,但2020下半年五菱果断投放了小电车宏光MINIEV,快速开辟出小城车市新赛道之代步车市,并成功突围,之后加码缤果和缤果PLUS,进一步夯实代步之新赛道。2023年底和2024年初,东风风行、江淮汽车先后推出星海V9和RF8,积极试水小城之高端赛道……

由于工薪车市与二手车都聚焦制造业发达的新一线、二线和三线之中大型城市和中型城市,工人都位居两者职业排行的榜首,2023年工人为工薪车市贡献了26.38%的销量,占了二手车意向用户的19.06%。紧随其后的都是基层管理者、农民、技工和临时工,两者的用户来源都以对性价比更敏感的蓝领用户为主。从职业渗透率看,2023年工薪车市与二手车渗透最突出的职业都是网约车等司机,外卖员、快递员、工人、临时工、销售等都位居TOP10,同样呈现鲜明的蓝领调性;

中国蓝领群体正加速由线下工厂模式向OTO模式转移,由工人摇身一变为网约车司机、快递员、外卖员等新蓝领,但无论是传统模式的蓝领,还是新商业模式的蓝领,两者都有选购二手车的强烈意向。日后随着更有性价比的二手车的不断涌入,势必会承接工薪车市的更多蓝领用户。

由于蓝领为主,2023年位居中国工薪车市的购车原因排行榜首的是上下班,占比45.66%,其次是代步和自驾游,占比分别为45.12%和44.93%。对比工薪车市,2023年二手车市场的购车原因更聚焦上下班与代步,两者占比分别为55.31%和48.08%,大幅领先自驾游占比;

由于上下班、代步两大场景,对产品性能要求不高,有利于用户忽略二手车的产品短板。近几年二手车的加速涌入,侵蚀了不少同样聚焦上下班与代步场景的工薪车市的市场空间,那些在技术层面“安于现状”的车企首当其冲;

对比二手车市场,2023年工薪车市的自驾游诉求与上下班和代步非常接近,几乎是旗鼓相当,理论上自驾游是聚焦工薪车市的车企应对二手车冲击的关键突破口。近两三年,大狗、二狗、猛龙、旅行者等兼顾部分自驾游诉求的准硬派产品的快速崛起,部分论证了上述观点。

由于聚焦上下班与代步场景、主打蓝领等,2023年工薪车市选购最多的产品是类似朗逸、轩逸、哈弗H6等经济中庸型产品,占比高达49.07%,其次是迈腾、途观L等主流品质型产品,占比为19.15%。在二手车市场,选购最多的同样是经济中庸型产品,占比39.55%,但比新车市场的占比有较大降低,紧随其后的主流品质与大气高端,都比新车有较大提升,二手车有利于实现用户“用小钱买大车”的夙愿;

同级别产品,二手车的性价比更突出,同价位产品,二手车的选择更广泛。近几年随着二手车的不断增加与首选经济中庸型,工薪车市的朗逸、轩逸、哈弗H6等经济中庸型产品不断承压;

截至2024上半年,大众、日产、别克、现代等诸多品牌,仍高度聚焦工薪车市与主打经济中庸型产品,根本无法有效拿捏二手车。未来随着二手车持续增加,上述车企的“产品革新”迫在眉睫,要么革了产品,要么革了自己。对比ID.系,大众更应关心朗逸、速腾、宝来等紧凑型燃油车的突围,积极思考如何摆脱二手车的冲击,前者关系发展,后者关系生存,如生存都成问题了,奢望什么发展!

2024上半年,各大车企围绕“卷”争论得面红耳赤、唾沫飞溅。对比二手车,比亚迪的卷简直就是小巫见大巫:对比销量,2023年比亚迪品牌也就卖个240万辆,也就二手车(含转让使用权形式)的一个零头;对比价格战,比亚迪2023年初的冠军版,与2024年初的荣耀版,在二手车售价眼里也就挠痒痒;要说产品品质,2014年之后的帝豪、博越、哈弗H6、速锐、宋、长安CS75等一大堆中国品牌的入门车型都有了大幅提升,相信成为二手车后也差不到哪里……

比亚迪、吉利、长城等车企如果还聚焦工薪车市且不知道核心竞品是谁,能不被“二蛋”笑看风云吗?即便当下的比亚迪春风得意,但三四年后,当本轮爆发式增长的DM-i车型大规模涌入二手车市场后,比亚迪还能高谈阔论嘛?

近十年(2014-2023年),朗逸、轩逸与哈弗H6三款经济中庸型燃油车,轮流领衔了中国工薪车市的发展,但由三者主导的传统竞争格局在2023年被秦PLUS瞬间颠覆,秦PLUS获得了2.99%的市占率,位居榜首,大幅高于位居二三位轩逸与朗逸的2.37%和2.31%,快速成为中国工薪车市的新领导者。宋PLUS和宋Pro两款节能型紧凑型SUV分别位列第四和第六,双双超越哈弗H6。市占率TOP20中,还有宏光MINIEV、埃安S、埃安Y、元PLUS、海鸥等多款电动车,联手节能车共同挑战燃油车在工薪车市的主导地位。凸显运动化调性的思域、雅阁,吸引了大量(单身)青年,也晋级到工薪车市TOP20;

2023年,位居工薪车市主流车型渗透率排行榜首的是桑塔纳,占比高达93.10%。但桑塔纳的卖点与二手车高度雷同,主要就是便宜,在疫情结束后的2023年,随着二手车售价的大幅下滑,进入2023下半年,桑塔纳无奈停产。渗透率TOP20仍有不少类似桑塔纳的经济中庸型燃油车,意味着工薪车市的整体突围仍是迫在眉睫,朗逸、速腾、宝来等如停止技术升级,会不会很快成为第二个“桑塔纳”?值得庆幸的是渗透率TOP20中涌入了秦PLUS、宋Pro、驱逐舰05等不少节能车;

无论是工薪车市的市占率TOP20,还是渗透率TOP20,都有秦PLUS、宋PLUS和宋Pro三款产品,且排序非常靠前,再加三款产品的核心卖点一是节能二是便宜,等于在中国工薪车市构建起了一套有差异化的新优势竞争体系,并开拓了一条相较于二手车的新平行赛道。目前吉利银河、长安启源等也在积极突围。面对二手车的侵蚀,不少合资车企选择了“躺平”,主动放弃了“工薪车型”的转型升级!曾经创造辉煌成绩的“大众工薪三剑客”朗逸、速腾与宝来,未来大体只能接受自生自灭的命运。我们真心希望大众不要在ID系列上一条道走到黑,抽点时间、花点精力,努力升级下燃油车!

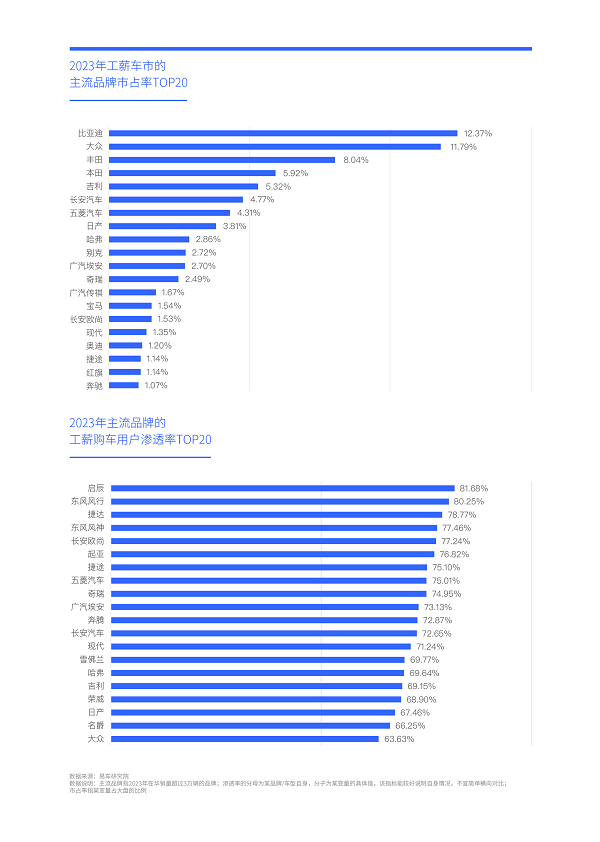

2023年,比亚迪在中国工薪车市获得了12.37%的高市占率,第一次超越大众与丰田,跃居至榜首。在中国工薪车市近1200万辆的市场规模中,比亚迪获得近150万辆,为比亚迪品牌在华240万辆,贡献了六成多的销量,为比亚迪集团全球300多万辆,贡献了一半的销量。比亚迪成功突围工薪车市,主要归功于全面转型为新能源品牌,与坚守性价比理念,不仅了拿捏燃油车的不太节能软肋,而且开辟了一条相较二手车的“新平行赛道”。捷途在工薪车市的表现也可圈可点,2023年底准硬派产品旅行者强势崛起,助力捷途避免了与二手车、工薪车市主流车型的正面冲突,助推捷途成功晋级至工薪车市市占率TOP20。哈弗则喜忧参半,哈弗H6持续承压,大狗、二狗与猛龙之准硬派阵营渐入佳境。由于多数车型有大幅优惠,甚至优惠十万元以上,2023年奥迪、宝马与奔驰三大高端品牌,清一色位居工薪车市市占率TOP20;

2023年,工薪车市主流品牌的渗透率TOP5,为清一色的本土小品牌,启辰以81.68%位居榜首,其次是风行、捷达、风神和欧尚。由于缺乏规模优势,且产品缺乏差异化,上述本土小品牌正面临严峻挑战,其中欧尚于2024年起正式并入长安品牌。起亚、现代、雪佛兰、日产和大众等多个海外品牌也在渗透率TOP20,如果以用户质量衡量品牌力,上述海外品牌的品牌力堪忧,目前多数海外品牌的“工薪车型”都陷入了技术升级停滞的状态,2024年极有可能成为海外品牌在华销量加速下滑的拐点;

比亚迪、捷途、五菱在工薪车市的积极“变道”与成功突围,有利于吉利、长安、长城等进一步优化在工薪车市的产品布局,积极挖掘银河、启源与枭龙等新产品序列的销售潜力,中国品牌有望联手重塑“千万辆级别”的工薪车市。

近二十多年,中国车市处于高速增长的普及期,二手车并没有对车企构成太大挑战,位居主体的中国工薪车市培育与成就了不少品牌,尤其是海外品牌,并助力它们在全球车市叱咤风云;

近几年,由于中国车市增长放缓,并全面进入增换购主导的新时代,二手车突然加速涌入车市,并对车企构成越来越大的挑战,尤其是那些以工薪车市为主的入门品牌。但目前仍有大量车企对来自二手车的挑战无动于衷,更没有针对性举措,甚至采取了纯粹降价促销与严重忽略产品升级等适得其反的政策;

2015-2018年中国车市高峰期销售的车型,会在未来几年持续涌入二手车市场,以及青年用户的二手车使用周期越来越短等,会进一步强化二手车对工薪车市的平替现象……2024-2030年,基本预判中国工薪车市仍会持续萎缩,市占率或跌至30%,期间势必会“卷死”大量聚焦工薪车市与消极应对的入门品牌;

比亚迪、捷途、五菱等聚焦工薪车市的车企的成功转型,以及比亚迪快速超越大众、丰田成为工薪车市的新领导者等案例,给渴望突围工薪车市的广大车企提供了重要参考。工薪车市的转型升级,理论上给本土研发能力更强,以及积极试水的本土车企,提供了加速扩大市场份额与积极挑战海外车企的新机遇。